長年勤務した会社から受け取る退職金。

この退職金について、どのくらい税金がかかるのだろう。。。心配になりますよね。

退職金については、その後の生活のこともあるため、税金が高額にならないような計算になっています。

退職金の税金の計算、支払う時期、退職金を支払う側の手続きと共に、退職年について確定申告が必要かどうか書きました。

退職金とは

税金の世界では、退職により一時に受け取る給与のことを言います。

他には、小規模企業共済の共済金の一括受取や、65歳以上の一部の解約、

iDeCo、NISAの一時金受取も「退職所得」として計算します。

退職により、一時金、一括で受取をするケースなので、分割(年金形式)での受取は、別の計算をいたします。

※解雇予告手当も退職所得に該当します(所基通30−5)

また基本的に「退職の日」の年分の所得(税金計算)となります。(役員は別規定あり)

所得税:退職所得の税金計算(全体図)

所得税で、退職一時金は「退職所得」として計算します。

退職所得の計算

退職所得の計算は、

- 一般退職手当等の収入金額

- 退職所得控除額

- (1-2)×1/2

退職所得控除額とは

| 勤続年数 | 退職所得控除額 |

| 20年以下の場合 | 40万円×勤続年数 |

| 20年超の場合 | 800万円+70万円×(勤続年数−20年) |

ここでは、勤務年数の計算がポイントになります。

勤務年数の計算のしかた

退職所得の計算に使う勤務年数とは、通常は、入社日から退職日までの期間のことで、1年未満の端数があれば切り上げて計算します。

日雇い期間は除き、長期欠勤や休職期間も含めます。

また、ほかの会社に勤務していた期間があるときは、重複期間として除く計算をしますのでご注意ください。

例:平14年1月1日就職→ 令5年1月31日退職

21年1か月なので、22年として勤務年数をカウントします。

よって、退職所得控除額は、800万円+70万円(22年ー20年)=940万円です。

所得税:税額の計算(源泉徴収税額)

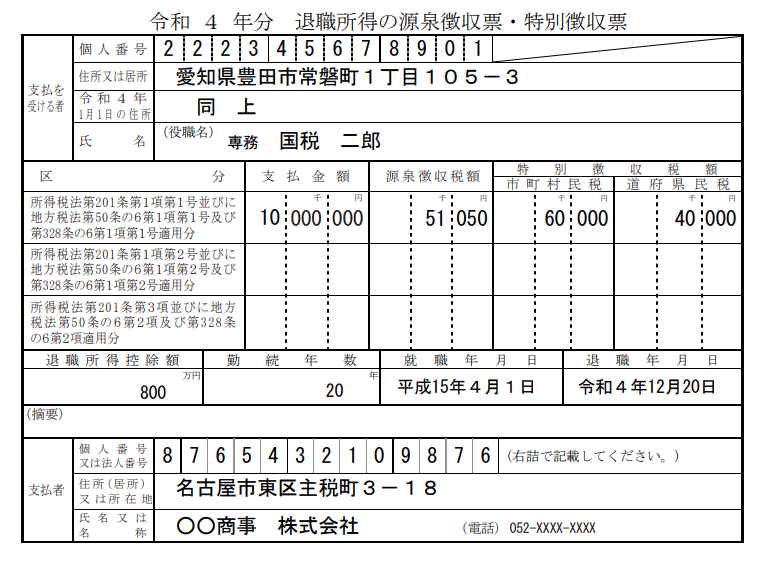

勤務先は、退職金の支払いの際、しかるべき税金(所得税と住民税)を天引きします。

その天引きする計算は、繰り返しになりますが「退職所得」を計算します。

退職金より、退職所得控除額の方が多いときは税金は発生しません。

1、(一般退職手当等の収入金額-退職所得控除額)×1/2=退職所得

2、退職所得=課税退職所得金額 ※1,000円未満の端数があれば切り捨てます。

退職所得=課税退職所得として、そこに税率をかけていきますが、勤務年数や、他の勤務先からの退職金の有無を確認したいため、事前に「退職所得の受給に関する申告書」の提出があるかどうかで源泉徴収される税額が変わります。

「退職所得の受給に関する申告書 兼 退職所得申告書」用紙の入手 国税庁ホームページ

「退職所得の受給に関する申告書」の提出がある

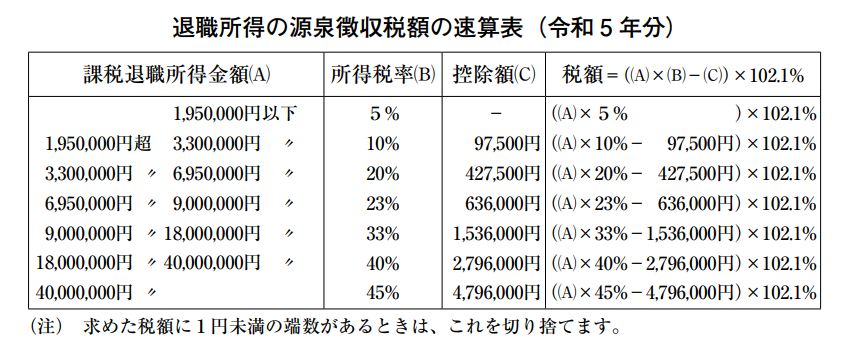

上記で計算した課税退職所得金額(A)に、以下の速算表にて所得税の源泉徴収税額を計算します。

例:退職金(退職手当)21,431,000円/勤続期間 26年3か月

課税退職所得の計算

1、退職金 21,431,000円

2、退職所得控除額 26年3か月→27年なので、12,900,000円となります。

3、退職所得は、(1-2)×1/2の計算。

(21,431,000円−12,900,000円)×1/2=4,265,500円

4、課税退職所得金額として、3を、1,000円未満の端数切捨てする。→4,265,000円

5、上記の速算表にあてはめて、税額を計算します。

{(4,265,000円×20%−427,500円)×102.1%}=434,435円(1円未満の端数切捨て)

となります。これがこの退職手当から源泉徴収する(される)税額です。

「退職所得の受給に関する申告書」の提出がない

「退職所得の受給に関する申告書」の提出がないと、勤務年数が分からないので、

退職金(退職手当)に、20.42%の税率を掛けて計算します。

例:1,511,000円の退職手当を支給されるが、「退職所得の受給に関する申告書」の提出をしていない(入手できていない) →1,511,000円×20.42%=308,546円(1円未満の端数切捨て)

所得税は支払い時に源泉徴収される

退職金の支払い時に、勤務先が上記のように所得税を計算し、天引きしたうえで振込みされるはずです。

退職金等の支払者が所得税額および復興特別所得税額を計算し、その退職手当等の支払の際、退職所得の金額に応じた所得税等の額が源泉徴収されるため、原則として確定申告は必要ありません。

国税庁ホームページ

ただ、確定申告を出した方が良いケースがあるので、そちらは後半に!

住民税の計算と納税スケジュール

退職金の支払いのときは、勤務先が特別に住民税まで計算して天引きします。

その計算は、所得税での「退職所得」の計算を使います。

住民税:税額の計算(特別徴収)

上記での「退職所得の受給に関する申告書」の提出があるかないかで、住民税での天引き税額(特別徴収税額)も変わります。

用紙は、所得税と住民税と兼用用紙ですが、住民税では「退職所得申告書」と言います。

「退職所得申告書」の提出がある

退職所得の金額に、市町村民税額は6%、道府県民税額は4%の税額を徴収されます。

退職所得に係る道府県民税・市町村民税の特別徴収税額早見表 総務省のサイト

「退職所得申告書」の提出がない

この時は「退職金」に、市町村民税額は6%、道府県民税額は4%の税率を掛けて計算します。

退職金の支払側(会社側)の事務手続き

退職金を支払うとなると、退職までに「退職所得の受給に関する申告書 兼 退職所得申告書」を入手したり、税額を計算したり、また源泉徴収票の作成などバタバタします。以下やる事をリストにしました。

- 退職日までの給与計算と、必要な時は年末調整

- 給与所得の源泉徴収票の作成、お渡し

- 退職金支払い日まで、「退職所得の受給に関する申告書 兼 退職所得申告書」入手

- 退職金に応じた所得税、住民税の計算

- 退職所得の源泉徴収票・特別徴収票の作成、お渡し

- 預かった源泉徴収税の納税

- 退職金の支払いを受ける方の、その年1月1日の住所地の地自体へ住民税の納入

- 社会保険関係、離職票など

退職年の確定申告は必要か

上記にも記載しましたが、「退職所得の受給に関する申告書 兼 退職所得申告書」を事前に勤務先に提出し、退職金の支払いをうけたときは、正しく所得税と住民税が徴収されているハズなので、基本的には確定申告は不要です。

しかし、

- 退職日までの給与について年末調整が終わっていない

- 退職日までの給与について、年末調整が終わった後に、追加で社会保険料の支払い、ふるさと納税をした、医療費控除がある

- 事業を開始した、不動産の賃貸収入があるケース

- 12月31日までに給与の支払いを複数受けた

などは、確定申告をしましょう。特に、

・事業を始めて初年度は赤字がでているケースでは、損益通算といって他の所得と通算できることや

・所得金額の合計<所得控除のケースでは、源泉徴収された金額の還付をうけられることもあり得ます。

勤務先からは「退職所得の源泉徴収票・特別徴収票」をもらいましょう。

まとめ

基本的には、勤務先が退職金について税金計算してくれて、「所得税も住民税も」天引きされたうえで支払われます。

なので、基本退職年の所得税の確定申告は不要です。

ただし、年初の方に退職しその後何かしらの活動をされた方は、まずは1月1日から12月31日までの所得をまとめて、確定申告をするつもりで試算されてみるといいですよ!

おまけ:マニアックな税金話

退職所得は分離課税なので、源泉徴収していれば申告しないでいい、となっています。その前提で考えると、常に「納税額=100円未満切捨て」のイメージがあったので、源泉徴収で計算される税額が1円未満の端数まで算出するのが違和感があります。

また、基礎控除が合計所得金額に応じて段階的になったことで、確定申告の時には退職所得も含めることになったとか。

基礎控除48万円の次、基礎控除32万円の合計所得金額は、2,400万円超2,450万円以下。

さすがにこんなに、退職金(退職所得)をもらう方って少数ですよねぇと考えますが、同じ年に不動産の譲渡などがあれば、減額される対象になりますね。