事業や不動産の賃貸について利益が出たときは、青色申告を選択していると特別控除が受けられます。

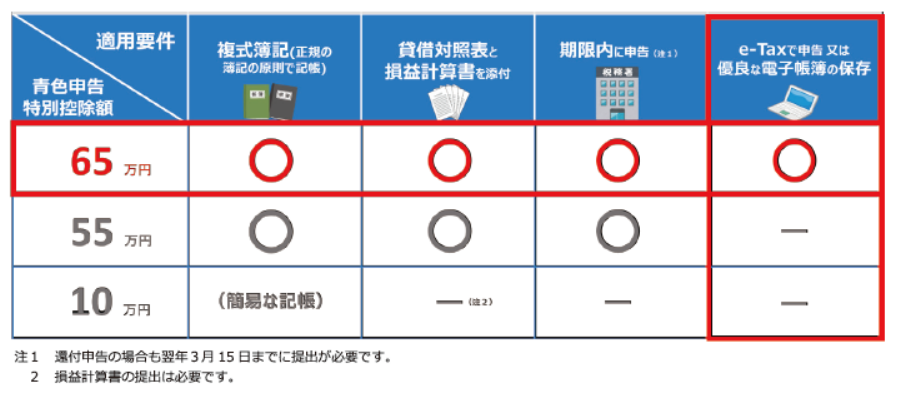

節税効果のある特別控除は、10万円、55万円、65万円とありますが、それぞれ要件があるので確認してから適用します。

今回は65万円を受けるための要件を説明いたします。

※不動産の所得の方について、青色申告特別控除の55万円、65万円を受けられるためには、保有の賃貸物件が「5棟10室」あることが前提です。

青色申告特別控除の65万円を受ける

青色申告特別控除の65万を受ける要件とは

上記の図のように、

・複式簿記で帳簿をつける

・青色申告決算書で、損益計算書と貸借対照表を作成して添付する

・所得税の確定申告の提出期限(例年3月15日)までに提出

←ここまでは共通の要件で、さらに

・電子申告で確定申告書の提出 又は

・優良な電子帳簿の要件を満たす(事前届出が必要)

ことが求められます。

青色申告特別控除の申告方法

あなたがすでに「青色申告の申請」が終わっている前提でお話します。

控除を受ける金額はご自身で「青色申告決算書・確定申告書」へ記入して税額計算をします。

・貸借対照表がついていなかった

・還付申告だからと、3月15日を過ぎて提出した

・電子申告が届いてなかった などで

もし65万円として計算したけど、65万円の特別控除が受けられなくなり、後日訂正に税務署へ(&追加税額の発生)いく

なんてことがないように!

何度も言いますが、特別控除の55万円と65万円については、

・青色申告決算書で、損益計算書と貸借対照表を作成して添付する

・所得税の確定申告の提出期限(例年3月15日)までに提出

が求められます。

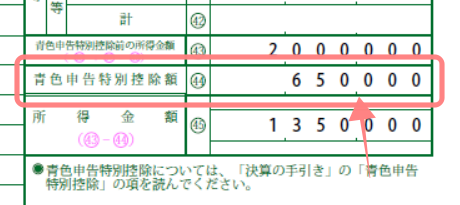

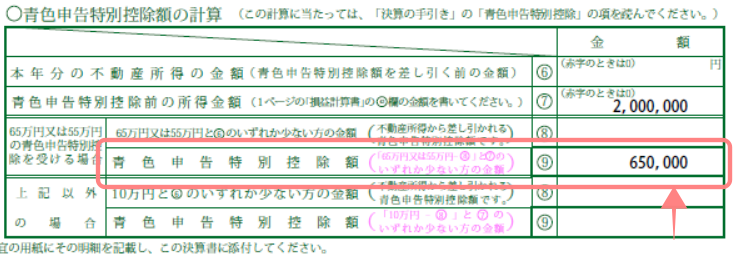

青色申告決算書への記載

青色申告特別控除は所得金額㊸を限度とします。

もし所得金額が220,000円なら、65万円の控除が取れるとしても220,000円と記入します。

もしも不動産の所得と、事業の所得があるときは特に以下の計算は重要。

それぞれ65万円づつの控除はできません。あくまで限度は一人65万円。

引くときは、不動産の所得から特別控除を引いていきます。

確定申告書への記載

確定申告書の第一表へも記載します。

電子申告(e-Tax)で確定申告書の提出

青色申告特別控除の65万円の控除を受けるには、

①電子申告(e-Tax)による申告か、

②その年分の事業に係る仕訳帳および総勘定元帳について、電子帳簿保存を行っているか、

どちらかをクリアさせる必要があります。

その①については以下の説明です。

電子申告で確定申告書の提出とは

簡単にいうと、紙ではなく、データで作った確定申告書と青色申告決算書を、そのままインターネット上で提出をする方法です。ただ、大事な書類なので、本人であることを証明させるために、電子証明書というものをデータに添付して送信します。

具体的に、電子申告(e-Tax)をするには、

・マイナンバーカード(電子証明書)

・パソコンか、電子証明書を添付するために、電子証明書が読めるスマートフォン(又はカードリーダライタ)

が必要です。

スマートフォンからも決算書や確定申告書を作れますが、

画面小さくて、、、という声もあったり。

また、らくらくホンのようなものは、マイナンバーカードを読めないなどで物理的に対象外のものがあります。

基本的には、パソコンとマイナンバーカードと、電子証明書が読めるスマートフォンがあれば電子申告が可能です。

益田あゆみ

益田あゆみスマートフォンに決算書の項目を入れるのは、見辛くて大変なのでは?

電子申告(e-Tax)の手順

役所からは、電子証明書があるものが作成されるはずですが、「電子証明書は不要」とされませんように

利用者識別番号(半角16桁の番号)を取得します。過去に取得したことがあればそれを使います。

又は、会計ソフトから出力したデータを送信

決算書・確定申告書のデータを作る工程です。

青色申告特別控除を受ける方は、会計ソフトを使っていると思います。

①会計ソフト上で確定申告書を作ったあと、そのデータに電子証明書をつけて送るときは、

会計ソフトごとの説明に従います。

※マネーフォワード確定申告ではこんな流れ e-Taxで電子申告

②会計ソフトから出力した紙の青色申告決算書は手元にあるけど、改めて国税庁ホームページ「確定申告書等作成コーナー」より、すべてデータに作り変えるときは、国税庁ホームページの指示に従って電子申告します。

電子帳簿と優良な電子帳簿保存方法とは

電子申告(e-Tax)で送信できれば、青色申告特別控除の65万円が受けられます。

ただ、

・マイナンバーカードを持っていない

・パソコン操作が苦手

・紙で出すのが楽

などの声も聞こえます。

そのような方には、もう1つの方法で青色申告特別控除65万円が可能ですよ!

「優良な電子帳簿で保存」とは?

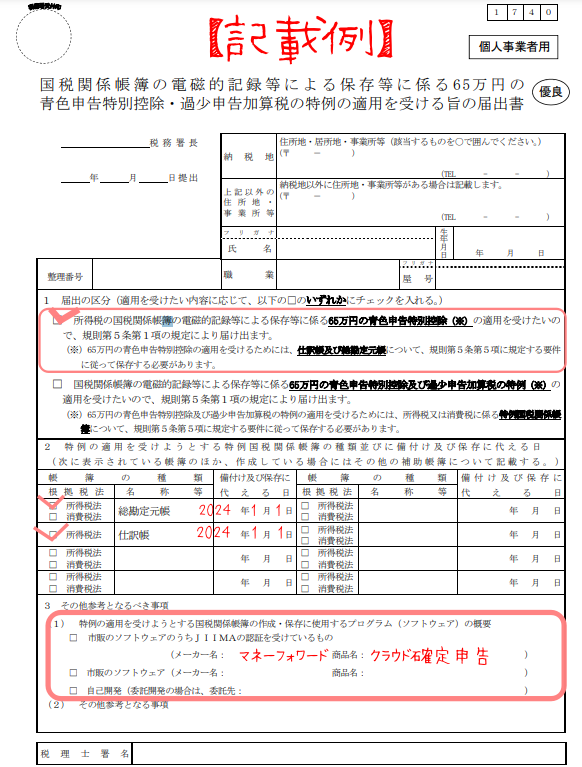

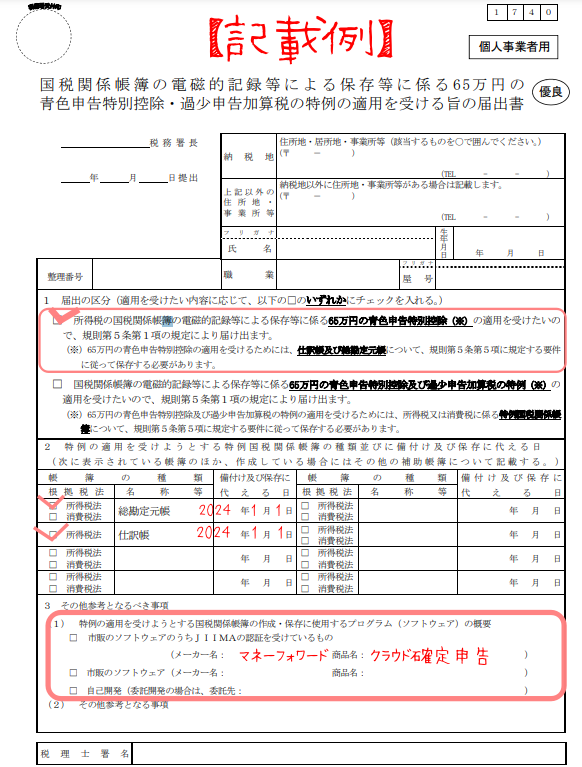

その年分の事業に係る仕訳帳および総勘定元帳について、優良な電子帳簿の要件を満たして、電子データによる備付け及び保存を行い、確定申告期限までに一定の事項を記載した届出書を提出する必要がある

国税庁より

サイトにはこのように書いてますが、分かりにくい!

優良な電子帳簿の要件とは

あれこれ要件や条文を読んだうえで、私の解説として、

事業や不動産の所得について、作成した総勘定元帳や仕訳帳が、要件に対応している会計ソフトで帳簿を作っていて、その会計ソフトを維持し、税務調査などがあったときには、それが直接見れたり、検索できるようになっていれば、優良な電子帳簿として、青色申告特別控除65万円がOK

と、するとイメージしやすいでしょうか。その上で「優良な電子帳簿の要件」 国税庁ホームページ

以下に優良な電子帳簿が作れる会計ソフトを紹介しますが、重ねて

- その会計ソフトを使い

- 1か月ごとなど定期的に入力する(せめて2,3月まとめての入力をする)

- 届出書を作成して提出することが必要です。

優良な電子帳簿で必要なこと

- ディスプレイ、モニタ、プリンタなど(画面が見れるようにしておく)

- 会計ソフトの操作説明書がみれるようにしておく

- 会計ソフトについて ①訂正等の履歴が残る ②帳簿間で関連性がある ③日付、金額、取引先を検索できる という3つの要件があるものを使っている

参考までに(分かりづらいのですが)優良な電子帳簿のチェックシート 国税庁ホームページ

優良な電子帳簿に対応している会計ソフト

優良な電子帳簿として、訂正日の履歴、検索など対応している主な会計ソフト

| 会社ソフト名 | 会社名 | 対応の有無 |

|---|---|---|

| クラウド確定申告 | マネーフォワード | 〇 |

| みんなの青色申告 | ソリマチ | 〇 |

| 弥生会計、やよいの青色申告 | 弥生株式会社 | 〇 |

| ジョブカンDesktop青色申告 | 株式会社ジョブカン会計 | 〇 |

| Weplat財務応援 R4 Lite | エプソン販売株式会社 | 〇 |

| freee会計 個人事業主版 | freee株式会社 | 〇 |

【ご参考】JIMAが認証している優良な電子帳簿対応の会計ソフト JIMA

JIMA認証ソフトを利用しないからといって、優良な電子帳簿として使えないわけではないです。電子帳簿保存法に対応しているかの有無は会計ソフトごとにご確認ください。

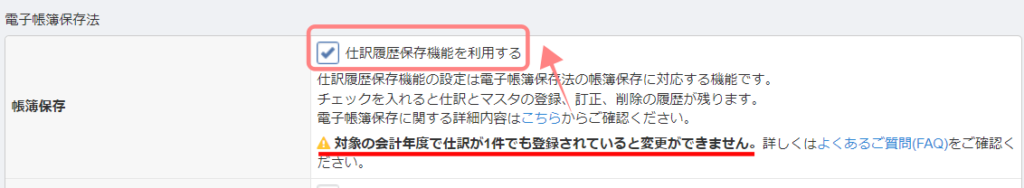

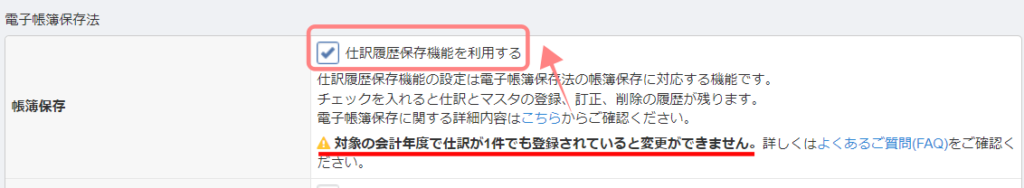

会計ソフトで「優良な電子帳簿」を有効にする

会計ソフトによっては、ご自身で「優良な電子帳簿」を選択する操作が必要なものもあります。

この作業もお忘れなく!!

「電子帳簿保存」のための届出書とは

国税関係帳簿の電磁的記録等による保存等に係る65万円の青色申告特別控除・過少申告加算税の特例の適用を受ける旨の届出手続 国税庁ホームページ

デメリットと注意点

上でも書きましたが、税務署が来たときには、パソコン内にある会計ソフトを自由に見られることが考えられます。

従来の税務調査では、紙で印刷した仕訳帳や総勘定元帳をチェックされ進みますが、

この「優良な電子帳簿」で電子帳簿保存をするときは、会計ソフト内を検索されながら進むと考えられ、短時間で効率的にチェックされます。

また、取引の都度入力することが基本になるので、

ある程度(2,3か月は許容と考えます)の間隔で会計ソフトに入力すべきです。

なので、「確定申告にむけて1年分まとめて入力する」という方は改めなくてはいけませんねぇ。

会計ソフトに入力日や、その訂正日が履歴として残るのでバレてしまいます。

(それで、要件不足として65万円が受けられなくなるとは思いませんが・・・)

まとめ

青色申告特別控除の65万円については、電子申告が手軽ですが、会計ソフトを利用されている方が多いので、2つを説明しました。